Eine Analyse zu hybriden Beratungslösungen im Retailbanking

Hybride Beratung // Kundenberatung als Kerngeschäft differenziert Schweizer Banken (noch) von den standardisierten Dienstleistungen und Produkten von Neobanken. Für unser Whitepaper durchgeführte Analysen zeigen, dass sich Retailbanken trotzdem vermehrt mit hybriden Beratungslösungen – also der Symbiose aus physischer, ganzheitlicher Beratung und der Selfservice-Beratung im standardisierten Produktverkauf und dem richtigen Zusammenspiel von Mensch und Technologie – auseinandersetzen müssen.

In unserem Whitepaper «Die Zukunft der Kundenberatung im Banking» untersuchte ti&m anhand von sechs Thesen, wohin sich im Zuge der Digitalisierung die Bedürfnisse der Kundinnen und Kunden, die technischen Möglichkeiten und damit letztendlich der Beratungsprozess entwickeln werden. Dieerste These formuliert die Erwartung, dass die Durchdringung von digitalen Diensten,wie sie die Kundinnen und Kunden in allen Bereichen des Lebens erfahren, auch vor den Bankgeschäften nicht Halt macht.

These #1

Sobald eine Dienstleistung für Kundinnen und Kunden einen echten Mehrwert und eine Vereinfachung bietet, sind Kundinnenund Kunden bereit, neue Angebote wahrzunehmen. Dies gilt auch für Bankprodukte, digitale Dienstleistungen werden deshalb das Banking weiter verändern.

Als Konsequenz daraus sollten die Banken die Entwicklung digitaler Dienstleistungen wieder in den Fokus nehmen, denn in den letzten Jahren wurde die initiale Vorreiterrolle bei der Digitalisierung aus der Hand gegeben Aber wie weit gehen die Banken hier sinnvollerweise? Wie wird die so wichtige Beratungsdienstleistung erbracht, mit der sich gerade die lokalen Banken ja von anonymen Global Playern differenzieren?

These #2

Digitale Touchpoints haben eine zunehmende Relevanz im Banking. Es gibt eine (wachsende) Kundengruppe, welche nur noch digital mit ihrer Bank verkehren will. Diese Entwicklung betrifft auch die Beratung von Bankkundinnen und -kunden. Die Bedeutung der Filiale nimmt ab, Beratung kann auch über alternative Kanäle stattfinden.

Eine vertiefte Analyse der Kundentypen, deren Verhältnis zur Bank und deren Beratungsleistungenzeigt, dass Nachfrage nach digitaler Beratung auf Kundenseite definitiv vorhanden ist. Bisher fehlen aber die entsprechenden Angebote der Banken.

Der Markt ist in Bewegung

Warum aber sollten die Banken dieses Bedürfnis der Kundinnen und Kunden alsernstzunehmenden Trend ansehen, der das Potenzial hat, ihre Strategie und ihr Geschäftsmodell nachhaltig zu beeinflussen? Schliesslich war die Ertragslage der Banken in den letzten Jahren hervorragend, und die Loyalität der Kundinnen und Kunden scheint unverändert hoch zu sein. Dieser Schlusstrügt. Unter der Oberfläche tut sich einiges, was in nächster Zeit Wirkung zeigen wird.

These #3

Banking in der Schweiz ist in Bewegung geraten. BigTechs, Neobanken, Drittanbieter undgrössere Banken verstärken ihre Aktivitäten.Die scheinbare Loyalität von Kundinnen und Kunden zu ihrer Bank ist lediglich eine Folge hoher Wechselkosten und mangelnder Alternativen. Sobald diese vorhanden sind, wird die Wechselbereitschaft zunehmen.

Hierbei wurde speziell das Verhalten der Neobanken und der BigTechs untersucht,deren Marktlogik stark auf dem schnellen Wachstum der Kundenbasis beruht. Mit fo-kussierten Diensten, die den Kundinnen undKunden schnellen Mehrwert liefern, wird derMarkt angegangen. Geld verdient wird später,sobald einer ausreichend grossen Kundenbasis erweiterte und Rendite bringende Dienste angeboten werden können. Der Markt für Finanzdienstleistungen und damit der Wettbewerb um Kundinnen und Kunden wird also intensiver – und er wird im Digitalen entschieden werden.

These #4

Die Beratung von Kundinnen und Kunden wird für Neobanken und Bigtechs ein Thema werden, da dies ihrer Entwicklungslogik entspricht und sie in margenträchtigere Geschäftsbereiche vorstossen müssen. Sie zielen dabei auf den Massenmarkt und überzeugen durch Convenience und Preis.

Die grundlegend unterschiedliche Ausgangssituation, Ausrichtung und Zielsetzung von etablierten Instituten gegenüber den Newcomern liegt der Analyse zugrunde, die schliesslich in die Handlungsempfehlungen für etablierte Banken einfliesst. Neben dem Verhalten der Kundinnen und Kunden ist ihr Verhältnis zur Bank – genauer ihr Vertrauen zur Bank – hier der entscheidende Faktor. Der Vertrauensvorsprung, den etablierte Banken und Institutionen geniessen, wird auf absehbare Zeit schwinden.

These #5

Das Vertrauen von Kundinnen und Kunden in die Beratung der Banken hat eine wichtige Funktion und ist eine Grundvoraussetzung dafür, dass die Kundinnen und Kunden Beratung in Anspruch nehmen. Vertrauen ist im Wandel und gehört zunehmend Plattformenstatt Institutionen.

Besonders spannend ist hier die soziologische Erkenntnis, dass Vertrauen Komplexitätreduziert, zumindest in der subjektivenWahrnehmung. Kundinnen und Kunden, die Vertrauen in ihre Beraterin oder Berater haben, werden also auch komplexe Produkte akzeptieren, weil sie darauf vertrauen, dass diese deren Komplexität verstehen und dieses Wissen zum Kundennutzen einsetzen. So gesehenwäre also eine gut aufgestellte persönliche Beratungskompetenz ein nachhaltiger Erfolgsfaktor, bei dem die etablierten Institute punkten können. Leider hält diese These bei näherer Betrachtung nicht stand, denndie vermeintliche Komplexität der Produkte entpuppt sich lediglich als «Kompliziertheit». Erst durch die Verknüpfung von diversen «komplizierten» Einzelprodukten und Themen wie Finanzierung, Vorsorge und Finanzplanung werden Leistungen komplex, da die Auswirkungen von einzelnen Entscheiden auf die Gesamtsituation nicht mehr vorhersehbar sind. Bei diesen komplexen Themen gilt es, die Kundinnen und Kunden abzuholen. Denn reiner Produktverkauf können andere auch, und Produkte verkaufen sich auch bei niedrigerer Vertrauensbasis.

These #6

Neue Konkurrenten werden vereinfachen, was zu vereinfachen ist. Der Vertrieb von standardisierten Bank-Produkten und -Dienstleistungen wird sich dadurch zu neuen Anbietern verlagern, da eine zunehmend grosse Kundengruppe selbständig agieren will. Die etablierten Banken stehen deshalb vor verschiedenen Aufgabenstellungen: einerseits dem Bedürfnis nach Selfservice Rechnung zu tragen und andererseits Kundinnen und Kunden kompetent, umfassend und ganzheitlich zu beraten.

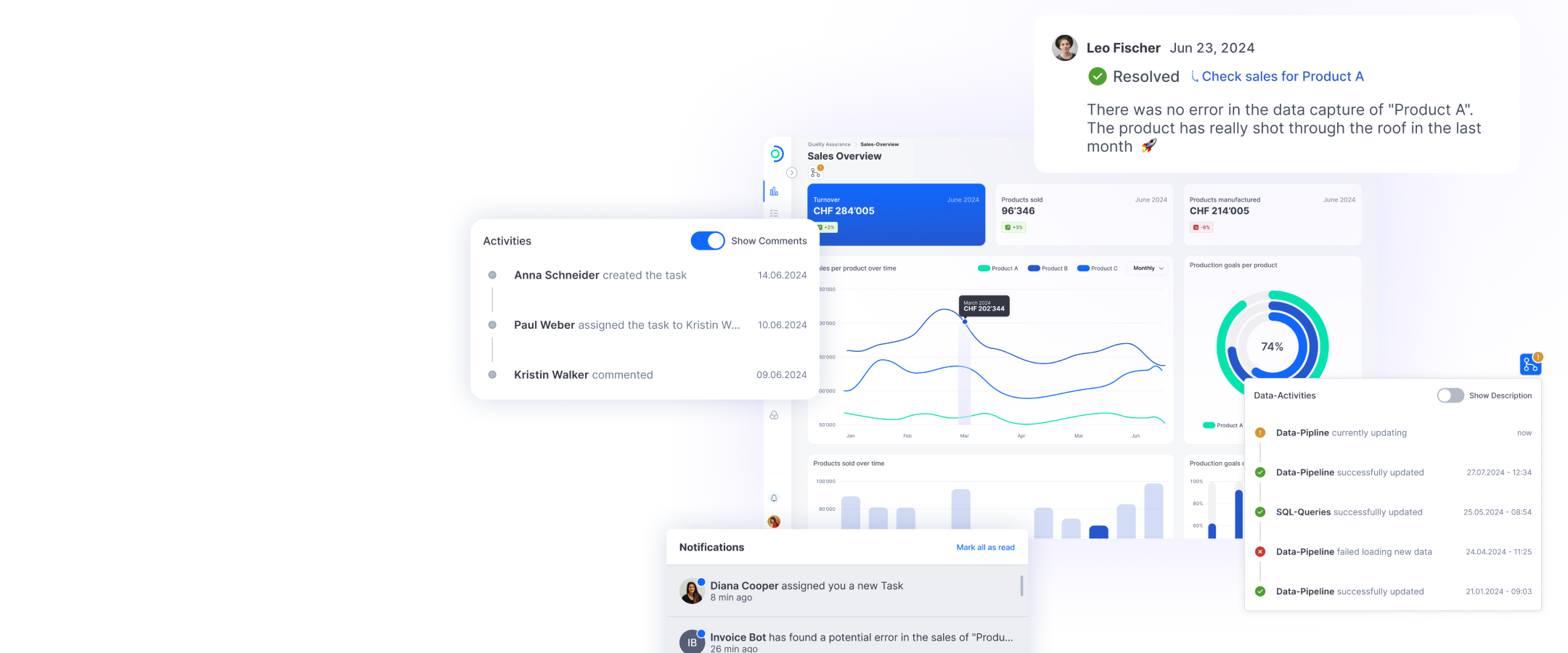

High Touch ergänzt High Tech

Gestützt auf diese sechs Thesen ergebensich Handlungsoptionen für Banken im Kontext ihrer jeweiligen strategischen Ausrichtung.Von der Intensivierung der persönlichen Beratung und der Ausweitung des Problemraumes bis zur Fokussierung auf rein digitalen Selfservice wird im Whitepaper detailliert auf verschiedene Optionen eingegangen und deren Wettbewerbstauglichkeit gegenüber Start-ups und BigTechs untersucht. Und wie so oft ist es ein Mittelweg, der den grössten Erfolg verspricht: die hybride Beratung.Ergänzend zur über Jahre hinweg aufgebauten persönlichen Beratungskompetenz erschliessen sich die Institute die digitalen Touchpoints mit ihren Kundinnenund Kunden. Und durch die gleichzeitige konsequente Vereinfachung der Produkte kann so manchem Start-up der Wind aus den Segeln genommen werden. Ob persönlich oder digital, die Kundinnen und Kunden müssen am Ende genau die Beratung bekommen, die sie in ihrer aktuellen Situation erwarten – «High Touch ergänzt High Tech».

Technologie als Basis

Dieser hybride Ansatz erfordert neben den Kernkompetenzen der Banken vor allem auch Technologiekompetenz. Flexible IT-Architekturen müssen sich den ständig änderndenErwartungen der Kundinnen und Kunden anpassen und neue Technologien wie Artificial Intelligence oder Krypto- Anwendungen müssen schnell, sicher und stabil eingebunden werden können. Hier ist ti&m mit seiner Produktpalette von hochmodernenBankenprodukten, verbunden mitder Erfahrung aus Hunderten von Implementierungsprojekten im Schweizer Bankensektor, der ideale Partner für einen partnerschaftlichen Aufbruch hin zu einer neuen Beratungsqualität.

Erfolgsfaktor für Banken: Hybride Beratung

Die digitale Affinität nimmt auch bei älteren Kundinnen und Kunden zu, und Neobanken drängen mit einfachen, nutzerfreundlichen und vor allem kostengünstigen Leistungen auf den Markt. Banking-Experte Stefan Rüesch zeigt in Whitepaper zur hybriden Beratung auf, was dies für die Kundenberatung bedeutet und wie Banken der neuen Realität begegnen können.